TOYO TIRE 株式会社 (5105) が高配当投資対象として適格かをレビューします。

私の中では投資適格株であり、2500円未満で1株ずつ購入することにしました。

企業分析の方針は十人十色ですが、私の方針については以下の記事でまとめています。株式投資が本業でない社会人でも現実的な時間で分析する方法なので、本記事と併せてご拝読ください。

なお、この記事は参考程度にしていただき、投資は自己責任でお願いします。

私も日々勉強していますが分析方針が万全とは限りません。より良い分析アイディアなどありましたら、X (旧 Twitter) で議論できますと幸いです。

※ 本記事は企業分析ツールの画像を多用しており、可能な限り大画面での閲覧をお勧めします。

会社概要

TOYO TIRE 株式会社 (5105) はタイヤと自動車ゴム製品を扱う会社です。本社は兵庫県伊丹市。

売上げの 90% を稼ぐタイヤ事業が事業の柱です。

なお、タイヤ業界では売上高国内 4位であり国内 1位のブリヂストンは 8倍と規模は大きく異なります。ただし、営業利益率が高いなど良い特徴もあります。

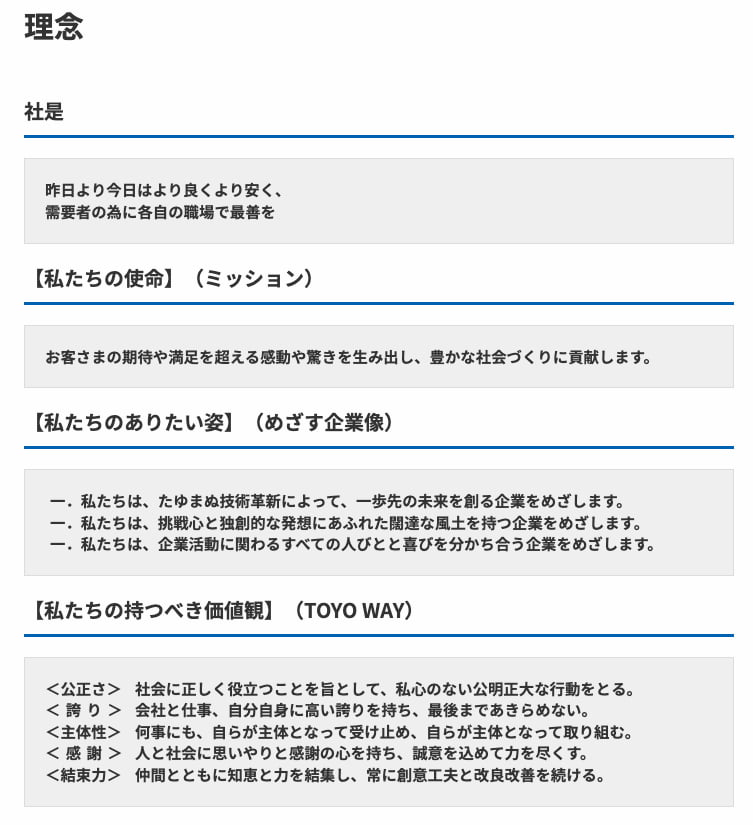

1945年に東洋ゴム化工 (株) と (株) 平野護謨製造所が合併し、東洋ゴム工業(株)として設立。以下のような理念で事業活動をしています。

個人の感想

社是が具体的でわかりやすいですね。「昨日より今日はより良く」というのは生き方としても取り入れたい精神性だと思います。

オカムラの企業分析をした際も思ったのですが、日本の企業は「豊かな社会づくり」や「社会への貢献」という広い視野での貢献を意識しているのが素敵だと思います。

3 つの必須条件

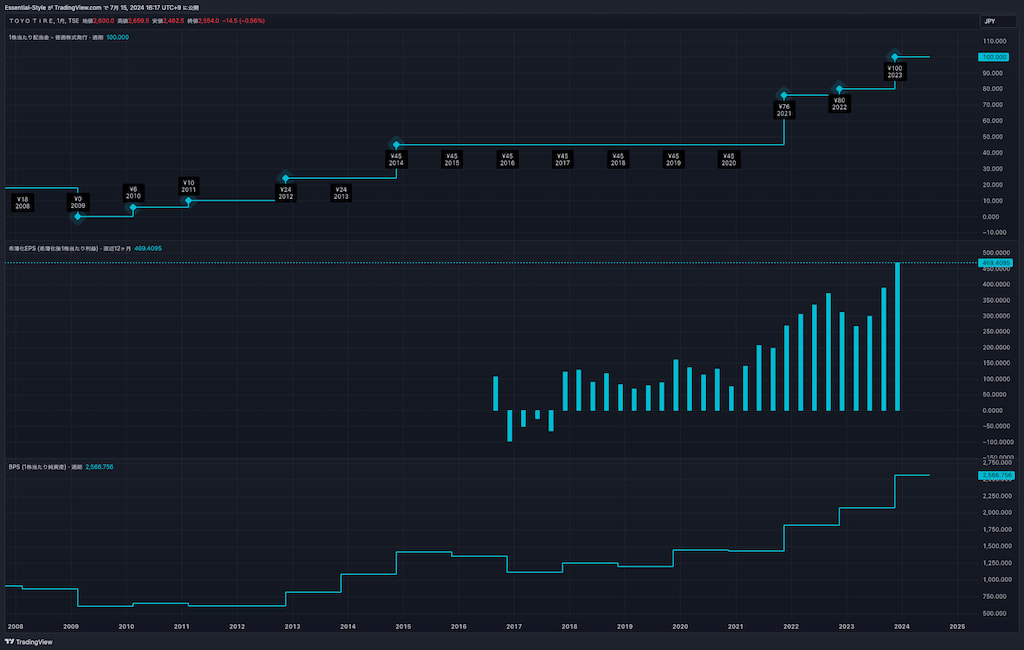

上から配当金、EPS (1株あたり利益)、BPS (1株あたり資産) が全て上昇傾向にあり詳細調査をする価値があると判断。

配当金が上昇傾向か

配当金は 2010 年以降一貫して増配。

ちなみに、業界ランク世界5位、国内2位の住友ゴム工業 (ダンロップで有名) は 2020年と2022年に減配しており、規模は小さくとも TOYO TIRE 株式会社の方が高配当株投資に向いている。

利益が上昇傾向か

1株あたり利益も上昇傾向で直近は過去最高の 469円/株。

資産が上昇傾向か

1株あたり資産は多少の波はあるものの、大きな傾向としては上昇しており過去最高の 2,566円/株。

6 つの望ましい条件

6つの条件のうち営業キャッシュフローの上下は気になるものの、過去最高を達成しておりまぁOK。

それ以外の5つの条件は文句なしで、特に営業利益率は国内業界トップなので頼もしい。

本業で稼いでいるか

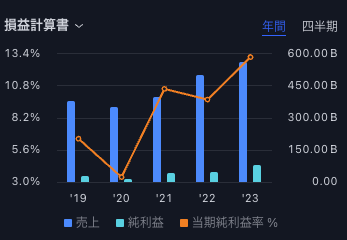

まず、損益計算書では売上・当期純利益ともに上昇傾向。

なお、売上割合はアメリカ合衆国 58%、日本 19%、その他 21%。

上から営業活動のキャッシュフローと営業利益率。

営業キャッシュフローは過去最高の 860億円。ちゃんと本業で稼いだキャッシュフローがあるのは素晴らしい。欲を言えば、もう少しわかりやすく右肩上がりか安定しているといいのだけど。

稼ぎ方が上手いか

タイヤ業界の中では国内トップの営業利益率(13.91%)。高付加価値の北米 SUV用タイヤなどに集中しており、稼ぎ方が上手い。

トップメッセージでも自社の強みに集中して利益向上を追求していることが分かり、心強い。

差別化された自らの強みをさらに磨き、特定の領域において、圧倒的な存在感を確保していくこと。これまで十分に強化を図ることができなかった機能基盤をしっかり強固にしていくこと。そして、持たざる強みを発揮することで競争優位につなげていくこと。

TOYO TIRES トップメッセージより

当社では、この3 つが自分たちの企業力の源泉であると考えており、事業経営の底流には、規模の追求ではない「上質な利益向上」という独自の経営概念が流れています。

負債が多すぎないか

資産に対する負債の割合は 38.77% で、業界1位のブリヂストンの 37.26% と同程度。

業界2位の住友ゴム工業が 49.36%、業界3位の横浜ゴムは 53.21 %なので、TOYO TIRE はより安定した経営をしていると考えられる。

配当を出すときに無理をしていないか

配当性向は 21.3 %。業界トップのブリヂストンの42.14%よりも余裕がある。

また、中期経営計画において配当性向を30% 以上を目標としており、伸び代もある。

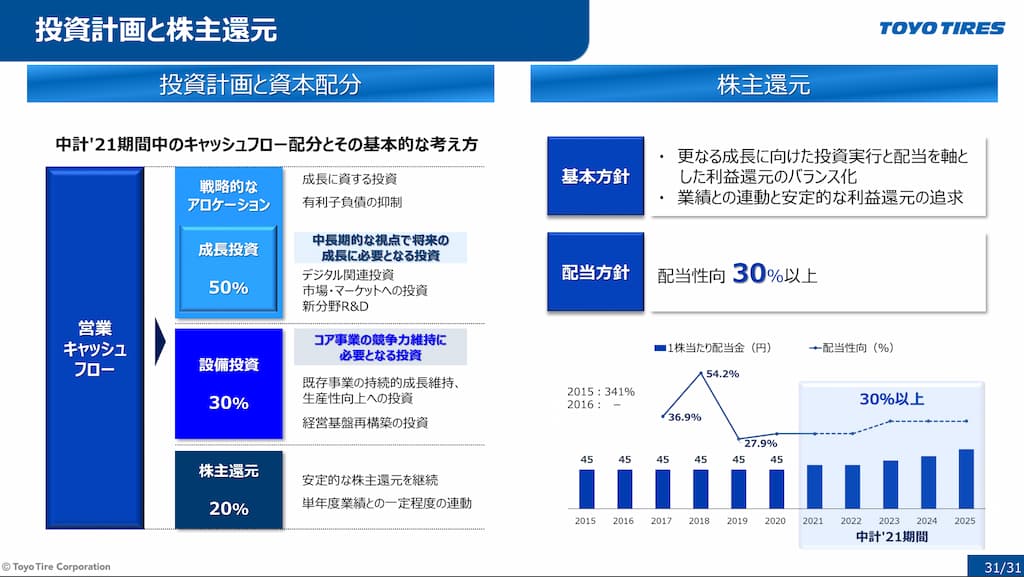

株主還元を大事にするか

中期経営計画において株主還元のページを作成しており、株主還元は重視していることがわかる。

成長投資とのバランスをとりつつ、配当性向 30% 以上を目指している。

なお、2023年度通期決算説明資料では、「更に株主資本配当率等を総合的に勘案し長期安定配当をめざす」とあり、長期的な高配当株投資をするにも安心感がある。

また、2024年度は年間105円への増配も検討している。

不況でも配当金を減らさないか

2011年の東日本大震災、2020年のコロナ禍などの危機的な状況でも減配していない。

2 つの買う条件 (トリガー条件)

上から株価、配当利回り、PER、PBR。配当は過去最高水準、PERはよくある水準で、PBR は割安。

配当利回りが 4% 以上か

TradingView の画面では直近12ヶ月分の配当利回りを5.09% と提示しており、値ごろであったことを示している。ただし、過去12ヶ月の間に株価が上昇しているので、今の配当利回りを算出する。

現在の配当金 100円を配当利回り4%で得たいなら 2500円で購入。2024年度は配当が105円の予想なので、2625円で購入すれば 4% 以上の予想利回りとなる。

株価が価値に対して割安か

PER の観点では激安というほどではないが過去の平均水準程度。PBRは割安感が出ており、値も1.0 なので購入を検討しても良い。

競合他社分析

- タイヤ業界では売上高順に、ブリヂストン・住友ゴム工業・横浜ゴム・TOYO TIRE と国内4位。

- 一方で、純利益に目を向けるとブリヂストン・TOYO TIRE・横浜ゴム・住友ゴム工業と国内2位。

- 営業利益率の高さは目を見張るものがありトップの13.91%。続いてブリヂストン (10.96%)・横浜ゴム (10.06%)・住友ゴム工業 (6.6%)となっている。

- 資産に対する負債の割合はブリヂストンに次ぐ2番目の低さで健全性が高い。

- 2018年11月から三菱商事と資本業務提携しており (20%の株式を取得されている)、販売力強化・技術力強化・リソース強化の3点でシナジー効果を高めようとしている。

今後への期待

- 安さで勝負すると中韓にシェアを取られてしまうかもしれないが、TOYO TIRE のように高付加価値製品に注力して利益率を高めて事業投資を繰り返すことで、いずれは業界内での順位が上がることを期待したい。

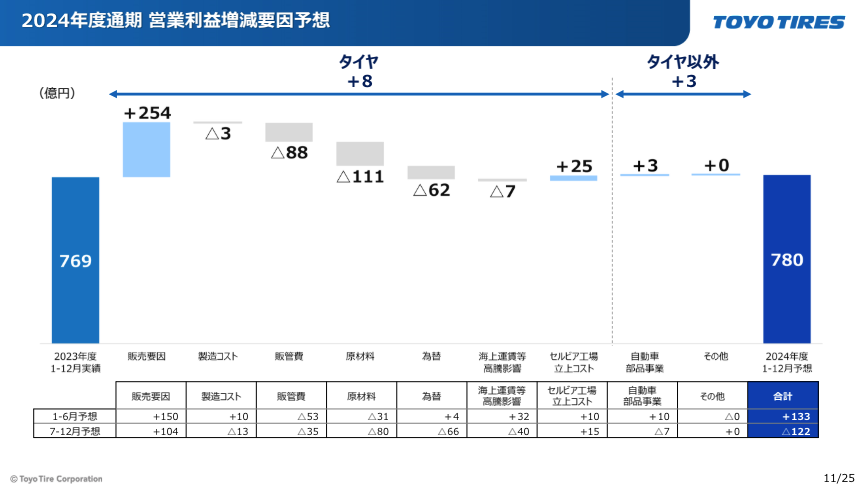

- 中期経営計画は連結営業利益率と投資計画以外の7項目を達成済みで非常に心強いが、2025年に向けて全ての項目を達成してほしい。

- 新設したセルビア工場からヨーロッパやアメリカ向けの製造を強化するようなので、ヨーロッパでも売上が上がるとなお良さそう。

- 注意が必要なのは来期は原材料費・為替・海上運賃等の影響で大きな成長は見込めない点。国内製造工場も多いため、原材料費が高騰し為替が乱高下する中での舵取りを期待したい。

まとめ

私の中では投資適格株であり、2500円未満で1株ずつ購入することにしました。

3つの必須条件は満たしており、6つの望ましい条件のうち1つは多少不安はあるものの5つは納得。特に営業利益率は国内業界トップで頼もしいです。

関連記事

1株ずつの購入は SBI証券の S 株がお勧めです。関連記事で複数証券会社の使い分け方を紹介しているので、1株ずつの購入にご興味がある方は併せてお読みください。

参考書籍

高配当株投資について更に知識を深めたいときには、以下の参考書籍を読んでみてください。

1つ目はこちら。高配当株投資を始めるきっかけとなった本です。

ド素人の頃から初めて毎月18.5 万円 (222万円/年) の配当金を得るまでの失敗談・試行錯誤や、高配当株の分析方法、永久に保有したい銘柄が分かる良い本です。

同じ筆者の2つ目の書籍です。1冊目よりも内容が濃く深いです。

そのため、1冊目を読んだ後に2冊目を読んだほうがスンナリ入ってくると思います。

上記2書籍を読み、自分で高配当株分析をする際に業界内の立ち位置や売上などを比較する際に便利です。